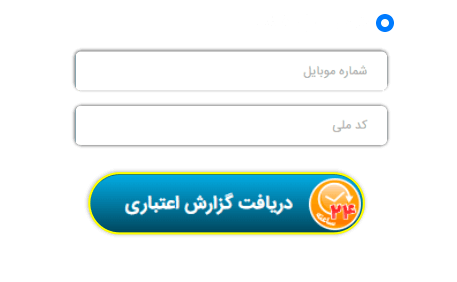

خودت رو اهلیت سنجی کن !

سامانه اعتبارسنجی آیس

با وارد کردن کد ملی و شماره موبایل خودت و یا دیگران ( البته با تائید خود شخص ) می توانید با چند کلیک ،گزارش اعتباری خود شامل تسهیلات دریافتی ، وجود یا عدم وجود چک برگشتی ،و ضمانتهایی را که برای شخص دیگری انجام شده است را مشاهده کنید.