پنج مشخصه اعتبار سیستمی است که توسط وامدهندگان برای سنجش اعتبار وامگیرندگان مورد استفاده قرار میگیرد. این سیستم پنج مشخصه وامگیرنده و شرایط وام را میسنجد و احتمال عدم بازپرداخت وام و ریسک ضرر و زیان مالی ناشی از آن را برای وامدهنده تخمین میزند. این پنج مشخصه عبارتند از: شخصیت (character)،ظرفیت (capacity)، سرمایه (capital)، وثیقه (collateral) و شرایط (conditions).

اولین C شخصیت است که توسط سابقه اعتباری متقاضی نمایش داده میشود.

دومین C ظرفیت است که توسط نسبت بدهی به درآمد متقاضی محاسبه میشود.

سومین C سرمایه است که مقدار پولی است که متقاضی دارا میباشد.

چهارمین C وثیقه است که یکی از داراییهای وامگیرنده است و میتواند به عنوان تضمینی برای بازپرداخت وام در نظر گرفته شود.

پنجمین C شرایط است که هدف وام، مقدار وام و نرخ بهره وام را در نظر میگیرد.

5 مشخصه اعتبار

5 مشخصه اعتبار، روش ارزیابی وامگیرنده با استفاده از مقیاسهای کیفی و کمی است. وامدهندگان ممکن است گزارش اعتباری، نمره اعتباری، صورت درآمد و اسناد دیگر مرتبط با موقعیت مالی وامگیرنده را بررسی کنند و اطلاعات وام را در نظر گیرند.

5 مشخصه اعتبار: شخصیت

اگرچه این مشخصه شخصیت ( character ) نامیده میشود. اولین C به طور خاص بیانگر سابقه اعتباری است که شهرت وامگیرنده یا ردیابی سوابق بازپرداخت بدهیها تعریف میشود. این اطلاعات درگزارش اعتباری وامگیرنده نمایش داده میشود.

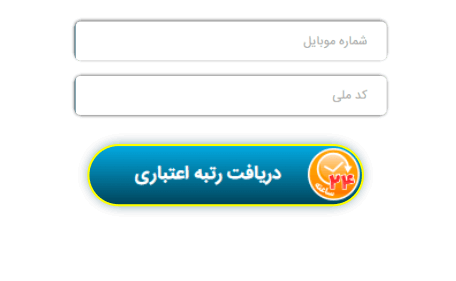

گزارش اعتباری حاوی اطلاعات جزئی در مورد مقدار وامهای متقاضی و نحوه بازپرداخت اقساط وام در گذشته است. موسسات اعتبارسنجی اغلب اطلاعات را برای 7 تا 10 سال حفظ میکنند. اطلاعات این گزارشها به وامدهندگان کمک میکند ریسک اعتباری وامگیرنده را ارزیابی کنند. موسسات اعتبار سنجی از اطلاعات موجود در گزارش اعتباری اشخاص برای ایجاد نمره اعتباری استفاده میکنند. نمره اعتباری ابزاری است که وامدهنده پیش از مشاهده گزارش اعتباری برای اعتبارسنجی استفاده مینماید. هر یک از وامدهندگان استانداردهای خود را دارند و حداقل نمره اعتباری مورد نیاز برای اتخاذ وام را تعیین میکنند. این مقدار برای هر وامدهندهای متفاوت است. قانون کلی این است که هر چقدر نمره اعتباری وامگیرنده بالاتر باشد احتمال دریافت وام بیشتر است. وامدهندگان همچنین به طور منظم از نمره اعتباری به عنوان ابزاری برای تنظیم نرخ بهره و شرایط وام استفاده میکنند.

5 مشخصه اعتبار: ظرفیت

ظرفیت، توانایی وامگیرنده برای بازپرداخت وام است که با مقایسه درآمد در برابر بدهی سنجیده میشود و نسبت بدهی به درآمد وامگیرنده را ارزیابی میکند. وامدهندگان نسبت بدهی به درآمد را با استفاده از فرمول جمع بدهیهای کل ماهانه تقسیم بر درآمد ماهانه ناخالص محاسبه مینمایند. هر چقدر نسبت بدهی به درآمد متقاضی کمتر باشد، شانس واجد شرایط شدن او برای وام جدید بیشتر است. بسیاری ار وامدهندگان ترجیح میدهند که نسبت بدهی به درآمد 35% یا کمتر باشد. وامدهندگان قبل از تایید درخواست وام علاوه بر بررسی درآمد، به مدت زمانی که یک متقاضی در شغل فعلی خود مشغول به فعالیت است و ثبات شغلی او در آینده نگاه میکنند.

5 مشخصه اعتبار: سرمایه

وامدهندگان همچنین سرمایهای که وامگیرنده برای هر سرمایهگذاری در نظر میگیرد را بررسی میکنند. هر چقدر سهم سرمایهگذاری وامگیرنده بیشتر باشد. احتمال عدم بازپرداخت وام کاهش مییابد. برای مثال وامگیرندگانی که در هنگام خرید خانه میتوانند پیش پرداخت انجام دهند. معمولا آسانتر وام مسکن دریافت مینمایند.

5 مشخصه اعتبار: وثیقه

وثیقه به وامگیرنده در تضمین وام کمک میکند و به وامدهنده این اطمینان را میدهد که اگر وامگیرنده وامش را پرداخت نکند وامدهنده میتواند با استفاده از وثیقه مقداری از پول خود را بازپس گیرد. بنابراین اینگونه وامها از نظر وامهندگان در دسته وامهای کم ریسک قرار میگیرند. وامهایی که با وثیقه ضمانت میشوند معمولا در مقایسه با دیگر انواع وامها از نرخ بهره کمتر و شرایط بهتری برخوردارند.

5 مشخصه اعتبار: شرایط

شرایط وام مانند نرخ بهره و مقدار وام بر تمایل وامدهنده برای تامین اعتبار وامگیرنده تاثیر میگذارد. شرایط وام بیانگر این است که وامگیرنده از دریافت وام چه قصدی دارد و می خواهد سرمایه دریافتی را در چه راهی به مصرف برساند. وامگیرندهای را در نظر بگیرید که قصد دریافت وام خودرو یا وام بازسازی خانه دارد، وام دهنده با احتمال بیشتری اینگونه وامها را تایید خواهد کرد. به عبارت دیگر هر چقدر هدف وامگیرنده از دریافت وام مشخصتر و خاصتر باشد احتمال تایید وامدهنده بیشتر است. به علاوه وامدهندگان ممکن است شرایطی را در نظر بگیرند که خارج از کنترل وامگیرنده است مانند وضعیت اقتصادی و روند صنعت.

جمعبندی رتبه بندی اعتباری

درک 5 مشخصه اعتبار برای توانایی دستیابی به اعتبار با کمترین هزینه ضروری است. کوتاهی در هریک از 5 مشخصه شدیدا بر اعتباری که دریافت میکنید تاثیر خواهد گذاشت. اگر متوجه شدید که از دسترسی به اعتبار محروم شدهاید یا باید آن را با نرخهای گزاف دریافت کنید. میتوانید از دانش 5 مشخصه اعتبار استفاده کنید. برای بهبود نمره اعتباری خود تلاش کنید و بدهیهای خود را به موقع پرداخت نمایید.

منبع:سایت investopedia