چطور میتوان وام بانک کشور آلمان را دریافت کرد؟

وام بانکی از کشور آلمان را میتوان از روشهای مختلفی دریافت کرد. برای افراد خارجی این وام میتواند برای خرید خانه یا خرید خودرو در این کشور دریافت شود. بانکهای آلمان که زیر نظر اتحادیه اروپا فعالیت میکنند، قوانین خاصی برای استعلام ضامن و استعلام تسهیلات دارند. در این مقاله روشهای مختلفی که میتوان از بانکهای آلمانی وام گرفت را بررسی خواهیم کرد و بعضی از این روشها مناسب حتی برای افرادی است که رتبه بندی اعتباری در موسسات اعتباری آلمان ندارند.

انواع وام بانک در آلمان

بسته به هدف شما برای گرفتن اعتبار، انواع مختلفی از وام بانک در آلمان موجود است. انواع اصلی وامهای اعتباری عبارتند از:

RatenKredit : وامهای اقساطی: وام شخصی با پرداخت ماهانه متغیر.

RahmenKredit :وام اعتباری شخصی با پرداخت ماهانه ثابت.

AutoKredit : وام خرید خودرو ، وام خودرو برای تامین اعتبار در آلمان.

Wohnungskredit (Immobilien) : اعتبار برای خرید خانه، وام خرید مسکن در خانه.

SofortKredit : اعتبار فوری.

الزامات دریافت وام بانک در آلمان

آلمان یک کشور محافظه کار در زمینه اعتباری است و وام اعتباری را به راحتی ارائه نمیدهد، مگر اینکه برخی از الزامات اساسی را برآورده کنید. بنابراین، برای به دست آوردن وام اعتباری در آلمان از یک بانک، شما باید حداقل شرایط زیر را رعایت کنید:

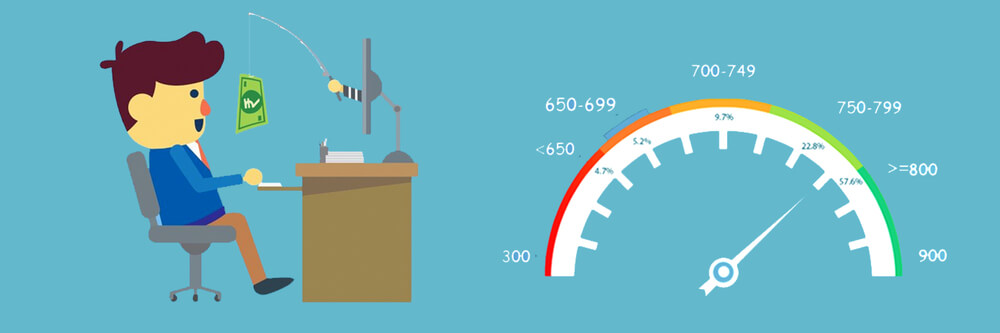

1-اخذ نمره SCHUFA خوب، یعنی داشتن رتبه بندی اعتباری خوب.

2-اخذ اجازه اقامت (ترجیحا دائم) یا حداقل اخذ اجازه اقامت موقت یا با ویزا که کل دوره وام را پوشش میدهد.

3-داشتن درآمد منظم و پایدار: باید بتوانید برگههای حقوق و دستمزد خود را تهیه کنید. اگر کار آزاد دارید، میتوانید اظهارنامه مالیاتی سال گذشته و صورتحساب ماهانه خود را به طور منظم نشان دهید. اگر به طور منظم با یک مشتری کار می کنید، میتوانید از این شرکت بخواهید که بنویسد که با آنها به طور منظم کار میکنید و مبلغ احتمالی وام بانک را از آنها بدست می آورید.

در صورت داشتن شرایط فوق می توانید در آلمان وام بانک بگیرید. بانکی را انتخاب کنید که معمولا نرخ بهره پایین تری دارد.

دلیل برای گرفتن وام بانک در آلمان مهم است.

اگرچه در نهایت همه بانکها در صورت داشتن شرایط مد نظر پول و وام میدهند، اما گرفتن وام مناسب با شرایط ایده آل بستگی به نوع وام و وام دهنده دارد. به عنوان مثال ، اگر متقاضی دریافت وام مسکن هستید ، اگر بیش از 20 درصد از ارزش خانه را بپردازید، شانس بالایی خواهید داشت. گزینه های زیادی برای گرفتن وام وجود دارد. اگر متقاضی وام خودرو هستید، بهتر است مستقیما با فروشنده خودرو تماس بگیرید. زیرا آنها معاملات و ارتباطات بهتری با بانکها دارند.

از کجا وام دریافت کنید

در آلمان موسسات مختلفی وجود دارد که وام ارائه می دهند. بسته به موسسه، نرخ بهره تغییر میکند.

1. وام بانک

اولین گزینه انتخاب بانک مناسب برای گرفتن وام است. معمولا، بیشتر بانکها با کمترین نرخ بهره وام و تسهیلات به مشتریان خود اعطا میکنند. گاهی اوقات، برای پایین آمدن نرخ بهره وام میتوانید از اوراق بهادار مانند سهام و سپرده ثابت استفاده کنید.

با این حال، گرفتن وام بانک آلمان هزینه دارد. شما باید نشان دهید که دارای یک رتبه اعتباری عالی و درآمد پایدار هستید. برای این کار، شما باید حداقل دو سال در آلمان زندگی کنید و باید دارای اجازه اقامت دائم یا اجازه اقامت طولانی مدت باشید. مثالهای زیر برای بانکهای اسپارکاس، فولکس بانک و غیره است.

کمترین نرخ بهره برای وام خانه.

وام بزرگتر با مدت بازپرداخت طولانی تر فراهم میکند.

به نمره اعتبار خوبی نیاز دارد.

معمولا تا 4 درصد بهره برای وامهای بلند مدت خانه بهره میگیرد.

محاسبه اقساط وام بانک

2. وام از موسسات اعتباری

موسسات اعتباری با شرایط ساده تری نسبت به بانکها وام میدهند و بیشتر آنها به صورت آنلاین فعالیت میکنند. با این حال، بهره وامهای آنها معمولا بالاتر از بانکها است. برخی از نمونههای چنین موسسات اعتباری در آلمان عبارت از Barclays و EasyCredit است.

نرخ بهره کم برای وامهای کوتاه مدت.

مناسب به خصوص برای دریافت وامهای شخصی با مبلغ ناچیز و شرایط پرداخت سریعتر.

به یک ضامن معتبر نیاز دارد.

معمولا بین 4 تا 10 درصد بهره وامهای کوتاه مدت است.

3. اعطای وام P2P

آنها عمدتا وب سایتهایی هستند که به عنوان واسطه بین وام دهندگان و وام گیرندگان فعالیت میکنند. در برخی از موارد، سرمایه گذاران فقط در وب سایت سرمایه گذاری میکنند که افرادی که ممکن است وام بگیرند را انتخاب میکنند.

این میتواند گزینهای برای افراد خارجیای باشد که مدت طولانی در آلمان نبودهاند اما در آلمان به وام اعتباری احتیاج دارند. نرخ بهره به نمره اعتباری افراد بستگی دارد. بنابراین اگر نمره اعتباری مناسبی داشته باشید میتوانید وام با نرخ بهره پایین تری در مقایسه با کسی که نمره اعتباری منفی دارد، دریافت کنید.

نمونههایی از سیستم های اعطای وام P2P از Smava و Lendico:

دارای نرخ بهره بالا.

مناسب برای وامهای شخصی با نمره SCHUFA منفی یا بدون نمره.

همچنین میتوانید با نمره اعتباری پایین تر اعتبار دریافت کنید.

معمولا بین 3 تا 14 درصد بهره وامهای کوتاه مدت است.

4. وامهای کم.

خوب است که یک صندوق پس انداز اضطراری داشته باشید که حداقل 3 ماه از هزینههای شما را تامین کند. اما، ما میدانیم برای فردی که قرار است در مدت کوتاهی چک پاس کند، زمان چقدر اهمیت دارد و حیاتی است. اولین توصیه این است که از خانواده یا دوستان خود سوال کنید، اما برای افرادی که در خارج از کشور زندگی میکنند، این امر ممکن نیست.

این وامها، وامهای کوتاه مدت برای تامین نیازهای فوری هستند که زمان بررسی کمی از سوی وام دهنده طی میشود. وامهایی که به آنها وامهای پرداختی نیز گفته میشود، معمولا برای یک یا دو ماه اجرا میشوند و مبلغ آنها بسیار اندک هستند. همچنین مناسب برای نمره اعتباری کمتر است. اما نرخ بهره بسیار بالایی دارند و میتواند به اندازه 15 درصد از موجودی کارت اعتباری کم کند.

برخی گزینههای اعطای وامهای کوچک در آلمان عبارتند از:

Credimaxx

Cashper

هشدار: فقط از این گزینهها به عنوان آخرین گزینه استفاده کنید و همیشه به موقع اقساط آنها را پرداخت کنید.

وام های فوری

مدت زمان کوتاه (به اندازه 1 ماه)

مبلغ وام ناچیز، به طور معمول 500 یورو و حداکثر تا 1500 یورو.

همچنین مناسب برای نمره اعتباری پایین تر

دارای نرخ بهره بالا

وام بانک برای افراد خارجی

به طور معمول برای افراد خارجی این چالش وجود دارد که به دلیل نمره اعتباری پایین نمیتوانند با موفقیت وام بانک دریافت کنند زیرا آنها سابقه اعتباری طولانی ندارند.

یکی از راههای دریافت موفقیت آمیز وام بانک آلمان این است که از آنها بخواهید جزئیات کاملی از وضعیت مالی شما را نشان دهند. اگر شماره تلفن شعبه حساب بانکی خود را ندارید، به صورت حضوری به بانک خود مراجعه کنید تا در مورد این موضوع به صورت حضوری و با دلایل کافی توضیح دهند.

منبع: banks-germany